-

- 上一篇: e data-vue

- 下一篇: 2018最新冷笑话精选大全

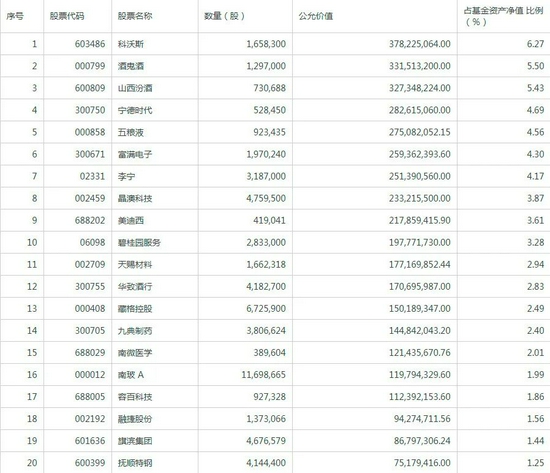

恒越基金率先披露旗下基金半年报,百亿级基金经理高楠的全部持股情况浮出水面,中小市值细分行业龙头成为重点配置方向。

此外,随着上市公司半年报的陆续披露,高毅资产邓晓峰、富国基金朱少醒等知名投资人的调仓动向也愈发清晰,从整体来看,上游资源股颇受青睐。

以高楠管理的规模相对较大的恒越核心精选为例,截至二季度末,恒越核心精选共持有123只股票,从隐形重仓股情况来看,呈现出高成长风格,主要属于中小市值细分龙头。

具体来看,天赐材料、华致酒行、藏格控股、九典制药、南微医学等基金持股市值占基金净值比均在2%以上。南玻A、容百科技、融捷股份、旗滨集团、抚顺特钢则分列第16大到20大重仓股。

展望后市,高楠认为,随着二季度信用收缩压力最大的阶段过去,国内宏观流动性环境也将趋于缓和。在海外疫情一波三折的影响下,全球经济复苏的进程、美联储QE退出的节奏仍存不确定性。市场对美联储下半年进行QE缩减讨论存在一定预期,其对全球资产价格的影响程度目前尚未可知,对此保持密切关注。

就A股市场而言,出现趋势性单边行情的概率不高,预计仍是以成长相对占优的结构性行情为主,机会更多来自于新能源、消费、医药、科技等成长领域,需要自下而上,结合个股的成长确定性和市值空间综合考量。

恒越基金另外一位基金经理叶佳管理的恒越优势精选也披露了基金半年报。从第11-20大重仓股来看,分别为容百科技、石大胜华、多氟多、山西汾酒、中科电气、正海生物、天齐锂业、翔宇医疗、蔚蓝锂芯、天际股份,同样呈现鲜明的成长风格。针对上述个股,基金的持股市值占基金资产净值比例均在2%以上。

值得注意的是,近期资金或在持续涌入恒越优势精选。8月16日,该基金发布公告称,自8月16日起,基金单个开放日每个基金账户申购(含定期定额投资、转换转入)金额单笔或累计不超过100万元。

梳理上市公司半年报发现,多位管理资金在百亿级以上的公私募大佬均在二季度加码了上游资源板块。

例如,二季度,邓晓峰管理的高毅晓峰2号致信基金加仓西部矿业505.52万股,高毅晓峰鸿远集合资金信托计划成为新晋前十大流通股东。除了西部矿业以外,二季度邓晓峰也加仓了天山铝业,具体来看,截至二季度末,高毅晓峰鸿远集合资金信托计划成为天山铝业新晋前十大流通股东,持股数量为2000万股。

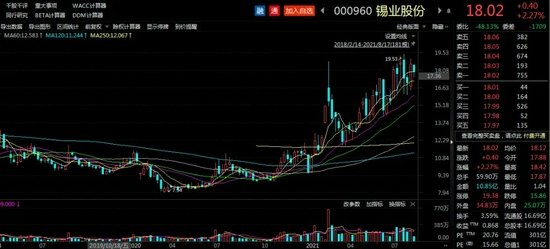

不过,对于前期涨幅较多的锡业股份,邓晓峰则采取减仓操作。今年一季度,邓晓峰管理的四只产品杀入锡业股份前十大流通股东。从二季度末锡业股份最新前十大流通股东来看,邓晓峰整体选择减仓。高毅晓峰2号致信基金减仓494.99万股,高毅-晓峰1号睿远证券投资基金、高毅晓峰投资集合资金信托计划减仓幅度均在200万股以上,不过,邓晓峰管理的另一只产品高毅晓峰鸿远集合资金信托计划则加仓309.98万股。

从锡业股份股价来看,截至8月17日,今年以来股价涨幅超过60%,就上半年股价涨幅而言,超过40%。

富国基金百亿级基金经理朱少醒也杀入上游资源股。截至二季度末,朱少醒管理的富国天惠精选成长成为驰宏锌锗前十大流通股东,共持有2564.11万股。

对于上游资源板块的投资机会,创金合信工业周期基金经理李游认为,从美联储未来收紧流动性的预期角度看,金融属性强的商品,如黄金、铜,以及其他部分有色金属的价格或已处于本轮周期高点,短期内价格再创新高的概率不大。但上游资源品,如煤、钢、电解铝等,在“碳中和”发展趋势下,后续产能再释放可能性不大,未来其价格大概率将维持高位震荡,细分行业的龙头业绩有望继续提升,估值仍有向上修复空间。其中,锂短期内供给仍偏紧,碳酸锂、氢氧化锂的价格还会慢慢上行,但预计到明年下半年,锂的价格会随着产能释放、新能源行业的降价需求等因素而下降。

请输入你的在线分享代码

额 本文暂时没人评论 来添加一个吧

发表评论